まずお伝えしておくと、宅地には定価がありません。宅地を相続するときは、定価がないため路線価を使用して計算していくことになります。

そのため、

「所有している不動産を売却したら、いくらになるのだろうか?」

「両親から不動産を相続することになったけれど、相続税はいくら払うのだろう…?」

「相続する上で不動産の評価額を知りたいけれど、どのように計算するのだろう…?」

「路線価で計算することと聞いたことがあるけれど、簡単に計算することはできるのだろうか…?」

とさまざまな悩みを抱えている人もいます。

宅地の価格を路線価を使用して計算する際には、英数字や記号が使わなければいけません。そのため、初めて路線価図を使用して宅地の価格を計算する方には少し難しく感じてしまうかもしれません。しかし、計算のコツさえ押さえてしまえば、誰でも簡単に計算することができます。

この記事では、初心者の方でも簡単に宅地の計算ができる手順を分かりやすく解説します。これから、不動産の相続や贈与を予定していて「相続する予定の宅地の価格が知りたい!」「納税できるかどうか不安だから計算をして確認したい!」という方は、この記事を参考にして計算してみてください。

目次

路線価は相続や贈与の際に必要

不動産の相続や贈与は、不動産を受け継ぐだけで済む問題ではないため、安易に考えないようにしましょう。不動産の相続や贈与を受けたら、その分の税金を支払わなければいけないのです。

相続だけして、相続税が未納状態になっている方もいます。滞納してしまうと、差し押さえになってしまう可能性もあるため注意が必要です。そのため、相続や贈与される宅地の評価額はシッカリと把握しなければいけません。

分かりやすい例を一つ挙げてみましょう。宅地面積が100㎡で、この宅地に面している道路が一つだったとします。その道路の路線価を調べたところ200千円だったとします。

このときの宅地の評価額は、200千円×100㎡=20,000千円です。そのため、利用シーンになぞると、「評価額20,000千円の宅地を贈与した」ということになります。このように相続をする際は、受け継ぐ不動産の価格に見合う相続税を納めなければいけないのです。

路線価とは何か

路線価とは、市街地などの道路に付けられた価格のことをいいます。具体的に説明すると、道路に接する宅地の1㎡の価格を求めることをいいます。所有する物件や土地の評価額は、この路線価と物件状況(土地状況)に応じて計算してくのです。

例えば、80㎡の宅地が接している路線価が50万円の場合、その宅地は80×50万円=4,000万円の価値があると評価されます。

宅地の価格、周辺環境に応じて多く変動しますが、路線価も同様に変動します。毎年1月1日に1年間の路線価が評価されていき、7月に新しい路線価が公表されます。

そのため、「所有している宅地の価値はどれぐらいだろう?」と調べる場合は、最新の路線価を知ることが大切です。この路線価は、市役所に問い合わせをしたり、全国地価マップを使用して調べることによって分かります。

路線価の調べ方

この記事では、国税庁のHPを見ながら計算する方法をご紹介します。最初にお伝えしておくと、路線価は大きな道路だけではなくて、幅員(道路の幅)の小さな道路にも普遍なく設定されていますが、それでもカバーし切れていないのが現状です。

したがって、このような場合は、評価倍率表を使用して計算します。このことを把握しておきながら、路線価の調べ方を覚えましょう。

【路線価の調べ方】

- 国税庁のHPを開いて、調べたい宅地がある都道府県を選択します。

- 財産評価基準書目次の「路線価図」を選択します。

- 各市区町村が出てくるため、宅地のある市区町村を選択します。

- 路線価が出てくるので、この路線価を基にして計算します。

路線価の見方

路線価には英数字や記号が記載されていますが、それぞれがどのような意味を持っているのかを把握することが始まります。実際に、それぞれがどのような意味を持っているのかを確認していきましょう。

・図

〇などの記号に二重線が書かれている記号は、地区を意味しています。そのため、記号の形や色を確認することで「このエリアは繁華街地区」「このエリアは高度商業地区」「このエリアは併用住宅地区」と把握することができます。

・アルファベット

アルファベットは、借地権の割合を示しています。Aから順番に10%ずつ借地権の割合が低下していくことになっています。アルファベットの意味は、Aが90%と覚えておけば、Bから10を引いていけば良いだけなので、とても簡単に覚えることができるでしょう。

| 記号 | 借地権割合 |

| A | 90% |

| B | 80% |

| C | 70% |

| D | 60% |

| E | 50% |

| F | 40% |

| G | 30% |

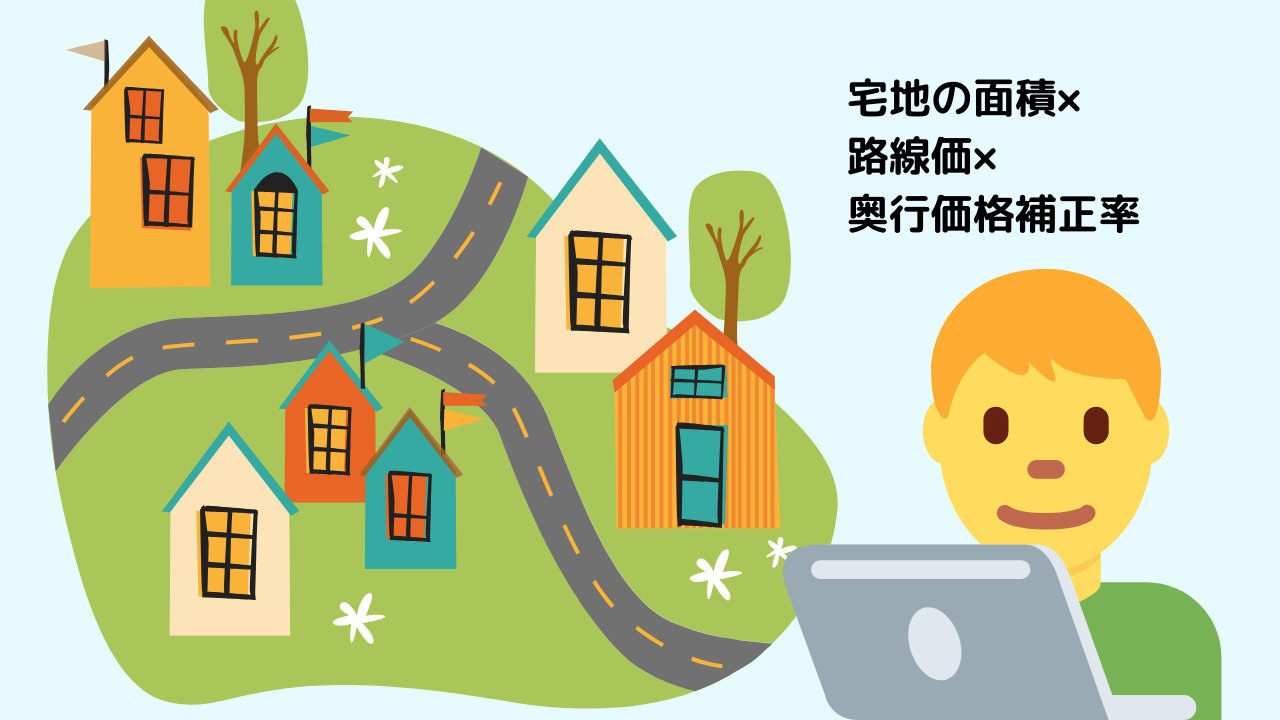

路線価の計算方法

次に、実際に路線価を計算する方法をご紹介します。路線価は「宅地の面積×路線価×奥行価格補正率」で計算します。

自用地の計算方法

「宅地の面積×路線価×奥行価格補正率」で計算していきます。

【例:80㎡の宅地の場合で路線価図100Cの場合】

80×10万円×0.99(※奥行補正率)=792万円

※自用地の場合は、借用権割合を考える必要はありません。

借用地の計算方法

人から借りている土地に建物を立てている場合は、借地権割合を含めて評価しなければいけません。そのため「宅地の面積×路線価×奥行価格補正率×借地権割合」で計算していきます。

【例:80㎡の宅地の場合で路線価図100Cの場合】

80×10万円×0.99(※奥行補正率)×70%=792万円=554万円

補足:路線価のない宅地の計算方法

路線価は都心部では設定されていることが多いですが、郊外になると路線価がないところもあります。このような宅地の価格を計算する場合は、固定資産税評価額と評価倍率を使用して計算します。

固定資産税評価額は、毎年4月~6月頃に各市町村が送ってくる固定資産税納付書に記載されているので、納付書を確認してみてください。

国税庁のHPで「評価倍率表」を選択することで評価倍率表が出てきます。例えば、固定資産税評価額が130万円の宅地で、評価倍率表に1.1、借地権割合が40%と記載されていた場合の評価額は次の通りです。

・自用地の計算方法

130万円×1.1=143万円

・借用地の計算方法

130万円×1.1×40%=57.2万円

路線価の計算をして相続の悩みをスッキリ解消しよう

路線価図の英数字や記号は複雑で、これらを見ると「相続をするため計算しなければいけないけれど想像以上に難しそう…」「初めて計算するから、上手くできないかもしれない…」と敬遠してしまうこともあるかもしれません。しかし、英数字や記号の意味さえ分かってしまえば、誰でも簡単に路線価を計算することができます。

不動産を売却する場合に「いくらで売却したら良いのだろう…?」と悩んだり、両親の不動産を相続する場合に「いくらぐらいの相続を受け継ぐことになるのだろう…?」と疑問に感じたりすることもあるでしょう。このような悩みをスッキリ解消してくれるのが、路線価の計算です。

計算もせずに、そのまま相続をした関係で相続税が納められずに滞納してトラブルを引き起こしている人も少なくありません。そのため、相続する宅地がいくらなのかをシッカリと把握して、それに見合う相続税を支払うようにしましょう。ぜひ、この記事を参考にして計算をしてみてください。